從法定用途資金規範,說明銀行對流動資產之需求

<網址:https://www.cbc.gov.tw>

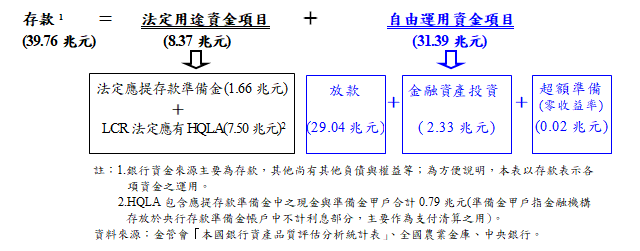

2019年2月底銀行存款資金運用於法定用途、自由運用之項目情形如次:

上述有關銀行法定用途資金項目之主要內容,補充說明如下:

一、我國對銀行業原已有流動資產之監管規範;實施LCR之後,流動性監管規範趨嚴,銀行須增持合格流動資產

目前我國銀行法等相關法規就流動性監管規範之法定用途資金項目,主要為應提存款準備金、應提流動準備資產,以及流動性覆蓋比率(LCR)之應有高品質流動資產(HQLA);其中,流動準備法定最低比率為10%,LCR目前法定最低比率則為100%,顯示主管機關對銀行流動性監管規範更加嚴格。

由於我國LCR係參採BaselⅢ 之流動性規範,自2015年才開始實施 (該規範係由金管會與本行共同發布),外界或不熟悉LCR規範內容,因而未考量銀行因應LCR必須較以往增加持有一定金額以上之HQLA;亦即,目前銀行持有之流動資產約有7成以上係屬LCR法定用途,而非過剩資金之運用。

有關LCR之規範重點說明如次:

(一)LCR規範目的

2008~2009年全球金融危機前,許多大型銀行因資產面缺乏流動性,再加上負債面過於依賴短期批發性資金,以致當多數銀行同時面臨短期流動性需求時,銀行體系即陷入流動性危機。為避免重演因缺乏足夠高品質流動資產而引發全面流動性危機之情形,銀行應持有如政府債券及央行準備金等高品質流動資產,以確保具有流動資產之最低緩衝,足以支應立即的流動性需求。

2010年,為提升銀行因應短期流動性風險之能力,巴塞爾銀行監理委員會(Basel Committee on Banking Supervision , BCBS)提出LCR之監管規範,旨在規範銀行應持有足夠之HQLA,以因應30天內之突發性資金流出,避免在資金流出初期即依賴央行與政府之援助。

(二)LCR法定標準係逐年提升,銀行須持續增持HQLA

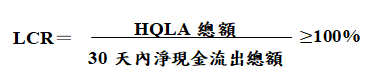

LCR法定最低比率係採逐年提升方式,自2015年之60%,逐年增加10個百分點,至2019年為100%。LCR定義如次:

上式合格HQLA項目主要包括:

1.第一層HQLA主要包括公債、央行定期存單等風險權數為0%之資產(適用係數100%)。

2.第二層HQLA主要包括信評等級twBBB-以上之公司債及商業本票等(適用係數50%~85%)。

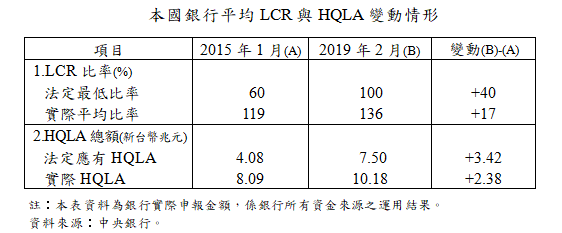

一般而言,銀行大多係以增加HQLA之方式提升LCR,尤其會優先持有適用係數100%之HQLA項目。因此,隨著LCR法定最低比率逐年提升,銀行最少應持有之HQLA金額(即法定應有HQLA)亦隨之持續增加。

二、 央行存單為具有一定收益率之HQLA,可提供銀行因應LCR需求

(一)LCR法定標準逐年提高,4年間銀行法定應有HQLA約增加3.42兆元

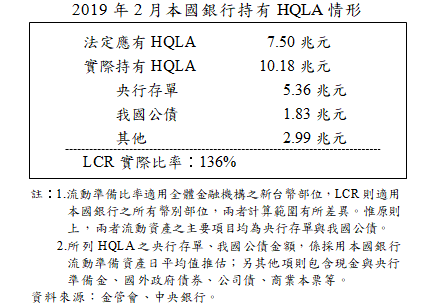

我國參採上述LCR規範,銀行法定應有HQLA自2015年1月底4.08兆元,增至2019年2月底7.50兆元,增幅3.42兆元;2019年2月底銀行實際HQLA 10.18兆元,較法定應有最低金額超出2.68兆元。

依據銀行LCR實際資料顯示,為因應市場不確定性因素,銀行會自發性增持較法定金額為高之流動資產。

(二)央行存單有效滿足銀行對HQLA之需求,並可維持一定收益率

2019年2月底銀行平均LCR為136%,實際持有HQLA 10.18兆元,主要項目為央行存單5.36兆元(比重53%)。若央行未發行存單,則LCR平均比率將降至64%,低於2019年法定標準之100%;為有效提升LCR至100%,銀行可能必須轉而增持零收益率之超額準備,將使銀行收益顯著下降。

三、銀行資金之運用係綜合考量資產流動性、安全性及收益率

(一)一般而言,金融資產具有高風險(低流動性)/高報酬、低風險(高流動性)/低報酬之性質;亦即,資產價格之高低應會反映風險貼水程度。由於銀行屬高度受監管行業,必須遵循各項法定與內部規範後,再綜合考量其獲利目標、風險偏好度等指標,決定各項資產之配置組合。

(二)銀行資金運用之收益,除資金成本外,尚須考量作業成本、資本計提成本及風險加碼;同時,銀行授信亦須遵守5P授信原則。若放款收益率無法在符合授信原則下,適當反映相關成本及風險貼水,銀行在安全性考量下,可能無法承作風險較高之放款,而將資金運用於高流動性但具一定收益率之資產項目;亦即,銀行資金運用會綜合考量資產流動性、安全性及收益率,依其營運策略進行最佳資產配置。

(三)銀行除因應資金需求不確定性而增持流動性緩衝外,亦因營運策略、風險承受意願等之差異,經綜合考量各項因素後,增持較多流動資產。若就銀行流動資產之組成項目而言,相對於超額準備、商業本票等資產,高流動性、無風險且具一定收益率之央行存單,有助銀行兼顧流動性規範與收益率。

附件2:銀行流動性覆蓋比率實施標準、流動性覆蓋比率之計算方法說明及表格總說明。

附件3:2018年11月27日「對於媒體將銀行存、放款差額稱為爛頭寸之說明」。

備註:

業務聯繫單位:業務局調撥科 電話:(02)2357-1379

新聞聯繫單位:秘書處聯絡科 電話:(02)2357-1561

5P授信原則係指銀行授信時,依授信戶(People)、資金用途(Purpose)、還款來源(Payment)、債權確保(Protection)及未來展望(Perspective)之5項原則評估信用。